2021年9月29日,深圳恆大集團總部。

路透社圖片

恆大過去一個月的違約危機,不但為中港股市帶來恐慌性拋售,事件更震撼了環球金融市場,引起全球監管機構關注。當全世界注視恆大是否會演變成中國版“雷曼時刻”之際,北京當局將如何按自己所謂的“市場規律”,處理恆大危機?這起事件又對香港離岸債券市場,甚至整個中國投資環境帶來了哪些深遠影響?

中國“雷曼時刻”

過去一星期,接連有中央銀行關注恆大債務危機會否蔓延並影響環球金融市場,這在金融界是極度罕見。

先有美國聯儲局主席鮑威爾點名評論恆大債務問題似乎是中國特有,美國企業並無類似問題。他指出,美國面對恆大債務的直接風險很小,中國大型銀行面對的風險亦不大,但事件可能會影響環球金融狀況。

之後有日本央行總裁黑田東彥,他在記者會談及外界關注的恆大風暴,指應該視此案為一家特定公司和中國房地產市場的問題。但他坦言,恆大的債務已令市場恐慌;並強調會密切觀察市場反應。

國際中央銀行一向甚少點名企業違約問題,除非已是觸及系統性金融風險,過去只有1998年的長期資本管理LTCM、08年的AIG以及雷曼兄弟,反映今次恆大出現債務危機已經引起全球央行最高層關注,問題已經遠遠大於一家在香港上市的房地產民企這麼簡單。

那麼恆大到底有什麼本事,可以變成“大到不能倒”,甚至連外國財經媒體,像《經濟學人》及“彭博”都要發專文評論恆大風險,形容是中國版“雷曼時刻”?彭博標題更用上《為何所有人都在談論恆大?》,反映恆大命運已與全球金融市場表現直接掛勾。

上海恆大標誌。(法新社)

為何恆大一家房地產商可以有這麼大的影響力?先由幾組數字看出端倪。

總負債:恆大的總負債截至今年中,達19507億人民幣(下同),相當於去年香港GDP總值近九成,也是中國經濟總量的約2%。《經濟學人》形容,恆大是全球負債最多的企業。

資產負債率:2020年,恆大的淨資產負債率一度高達1.6倍,完全是一家資不抵債的企業。原因與其他內房一樣,因為2016年 中共國家主席習近平提出房住不炒,直接挑戰過去的發展模式:房產企業要依賴不斷疊加的短期債務應付利息成本,同時又再依靠銀行融資投地起樓,直至物業落成才能從買家手上回籠資金。結果去年八月,中央收緊的“三條紅線”,即要求總負債比率要低於七成、淨資產負債率要低於一倍、現金短債比小於一,恆大三條紅線全部觸及,結果就首當其衝出事。

140萬家庭

恆大作為中國最大房產企業,主席許家印的出名手段就是“打折賣樓”。在2008年上市失敗後,為應付短期資金壓力,恆大在國慶日全國18個樓盤同步開盤,打出“75折成本價賣房”的廣告。此後打折賣樓幾乎成了恆大的必殺技,其他房產發展商縱使多不情願,也只能跟從遊戲規則做事。

至今,恆大在全國280個城市已經有1300個項目,涉及全國140萬個家庭。恆大在業績報告中已經警告,可能出現的貸款違約造成延遲支付供貨商和工程款情況,將導致部分相關項目停工。

屆時影響的就不單是建築商、供應商、債券持有人、融資銀行等,而是社會上過百萬個家庭,可能造成社會不穩。而近日,恆大財富未能兌現理財產品引發的上街及維權行動,正是中共當局最不樂見局面。

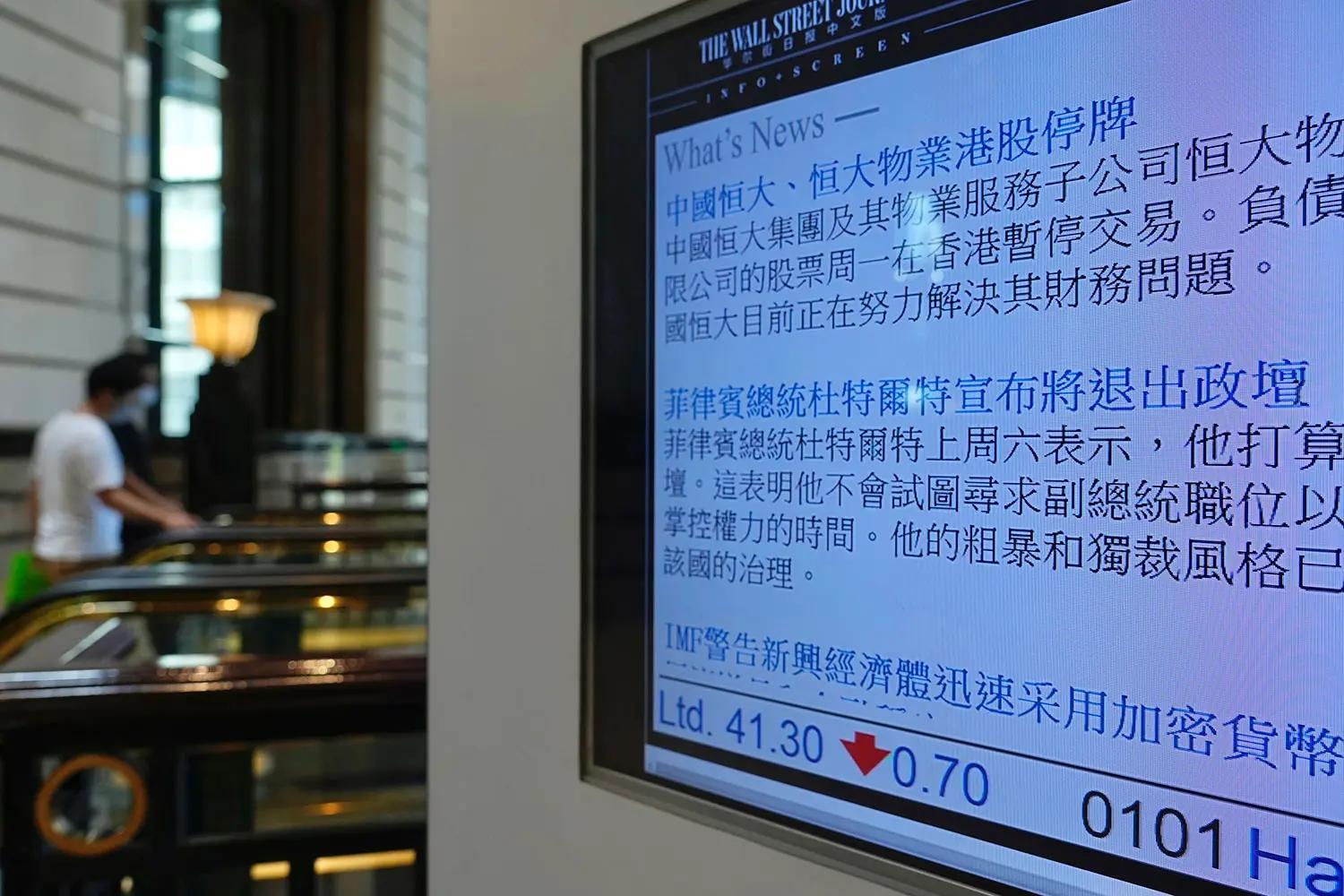

2021年10月4日,屏幕顯示中國恆大、恆大物業港股停牌交易的消息。(美聯社)

樓市崩潰?

當局對樓市進行嚴格調控絕對不是個別事件,特別是習近平今年提出的新任務:“共同富裕”,基本上就是房住不炒的變奏。而且這個行動規模愈整愈大,已經發展到重塑整個中國經濟發展模式的層面,由地產到網際網路平台、遊戲市場,甚至教育、電子菸、白酒,可以說是無孔不入。

不過房地產市場與其他產業特性不同,原因在於牽涉資金龐大,往往一買就是老百姓的全副積蓄。投資銀行瑞銀估計,如果最終因整頓樓市觸發樓價崩潰,中國十大房產商將有近1.86萬億元的合約預售可能出現風險。

評級機構標準普爾也指出,在恆大事件下,預計中國房地產市場會受影響而放緩,房地產銷售放緩情況估計將持續到今年年底。

尤其令分析專家擔心的是,目前迫在眉睫的危機是發生房地產行業崩潰。恆大若要賤賣資產可能會破壞整體樓市,連一向保守的中金亦認為,與此前地產下行不同的是,這次地產周期下行的過程中,伴隨著個別全國性房企的債務風險暴露,對產業鏈造成一定外溢效應,並影響居民購房信心。

恆大一旦倒閉,勢必導致那些高槓桿的房企逐個崩潰,使這個占中國經濟四分之一的行業陷入癱瘓。目前,已有中國多地政府出台“限跌令”政策,目的是“防止房價過快下跌”。這反映出問題已開始失控。

2021年9月17日,恆大文化旅遊城已停工,這是一個混合用途的住宅-零售-娛樂開發項目,位於江蘇省蘇州市太倉市。(法新社)

金融危機

一次又一次的債務危機不單引發恆大系內股票暴跌,也牽連其他房產商的股價,甚至影響到香港銀行要暫停接受恆大在香港的樓花按揭申請。

外界最擔心是,恆大可能引起系統性風險,連累中國金融機構,中央亦不得不處理這個“大到不能倒”的商業王國。

早前,恆大旗下恆大地產就被廣發銀行的一家宜興支行向無錫市中級人民法院請求凍結銀行存款1.32億元人民幣。該事件令人行高度關注,恆大對中國銀行系統構成的風險。根據人行早前作出的壓力測試,在極端情況下,中國銀行系統對房地產的風險敝口可能會令不良貸款率飊升15個百分點,並蠶食銀行資本充足率2.1個百分點。

其中,影響最大的是一批對房地產商有高度借貸的中小銀行,而平安銀行及民生銀行的房產商貸款比率占總貸款高出一成,因此近期股價都最受重挫。其他如興業銀行及招行,占比亦遠高於行業平均水平的約6%。

華客新聞 | 時事與歷史:恆大債務危機的「溢出效應」和教訓

相关推荐: 外交受困急突圍 中國積極加入CPTPP 專家 : 搶先加入以封鎖台灣

中國想加入CPTPP,將受到英日聯手阻擋。 圖:紐西蘭外交與貿易部網站。 中國商務部部長王文濤8月23日在國務院新聞辦主辦的記者會上表示,中國外貿形勢下半年和明年都很嚴竣。中國商務部副部長王受文指出,中國將進一步擴大對外開放,實施自貿區提升戰略,目前正積極…